5월 종합소득세 신고 기간이 다가오면서, 많은 분들이 '내가 얼마나 세금을 내야 하는 걸까?' 걱정하실 겁니다. 특히 사업소득이나 근로소득 외에 여러 소득이 있는 경우라면 종합소득세 신고와 세금 계산이 더욱 복잡하게 느껴지실 텐데요. 종합소득세를 계산할 때 가장 중요한 요소 중 하나가 바로 '종소세율'입니다. 종소세율은 과세표준에 따라 달라지기 때문에, 내가 어떤 구간에 속하는지에 따라 내야 하는 세금이 달라집니다. 오늘은 종합소득세율, 즉 종소세율 계산 방법과 함께 과세표준, 세액공제 등 관련 정보를 꼼꼼하게 알려드려 여러분의 궁금증을 해소해 드리고자 합니다.

종합소득세율 계산, 어렵지 않아요!

종합소득세는 1년 동안 벌어들인 모든 소득을 합산하여 계산하는 세금입니다. 급여 외에 사업소득, 부동산 임대소득, 금융소득 등 다양한 소득이 포함되죠. 하지만 모든 소득을 합쳐서 세금을 매기는 것은 아니고, 여러 가지 공제를 통해 과세 대상이 되는 소득 범위를 줄여줍니다. 이렇게 공제를 거쳐 최종적으로 산출된 과세표준에 따라 세율이 적용되는데요. 바로 이 세율이 종합소득세율, 즉 종소세율입니다.

종합소득세 신고는 매년 5월에 이루어지며, 직접 신고하거나 세무대리인에게 위임하여 신고할 수 있습니다. 신고 시에는 소득금액, 소득공제, 세액공제 등을 정확하게 입력해야 하며, 잘못된 정보를 입력하면 가산세를 부담할 수도 있습니다. 따라서, 종합소득세 신고 전에 관련 정보를 충분히 숙지하고, 정확하게 신고하는 것이 중요합니다. 혹시 신고 과정에서 어려움을 겪는다면, 세무서나 세무사에게 도움을 요청하는 것도 좋은 방법입니다.

우리나라 소득세는 누진세율 구조로 되어 있습니다. 즉, 소득이 많을수록 더 높은 세율을 적용받는 것이죠. 이러한 누진세율 제도는 소득 격차를 완화하고 사회적 형평성을 확보하는 데 기여한다고 평가받습니다. 다만, 누진세율 구간별 세율과 누진공제액을 정확하게 이해하고 적용하는 것이 세금 계산을 위해 필수적입니다.

과세표준 계산하기

종소세율을 적용하기 전에 먼저 과세표준을 계산해야 합니다. 과세표준은 말 그대로 세금을 매기는 기준이 되는 금액입니다. 1년 동안 벌어들인 총 소득에서 필요경비와 공제를 뺀 금액이 과세표준이 되죠.

과세표준은 다음과 같은 공식으로 계산합니다.

종합소득 과세표준 = 근로소득금액 - 인적공제 - 연금보험료공제 - 특별소득공제 - 그 밖의 소득공제 + 소득공제 종합한도 초과액

예를 들어, 1년 동안 5,000만원을 벌었고, 인적공제 100만원, 연금보험료 공제 200만원, 기타 소득공제 300만원을 받았다면, 과세표준은 4,400만원이 됩니다. (5,000만원 - 100만원 - 200만원 - 300만원 = 4,400만원). 여기서 벤처기업 등에 출자 또는 투자하는 경우는 제외된다는 점을 기억해주세요.

과세표준이 계산되면, 이제 이 과세표준에 맞는 종소세율을 적용하여 세금을 계산하게 됩니다. 과세표준이 낮을수록 세율도 낮아지고, 과세표준이 높아질수록 세율도 높아지는 누진세율 구조를 갖추고 있어요.

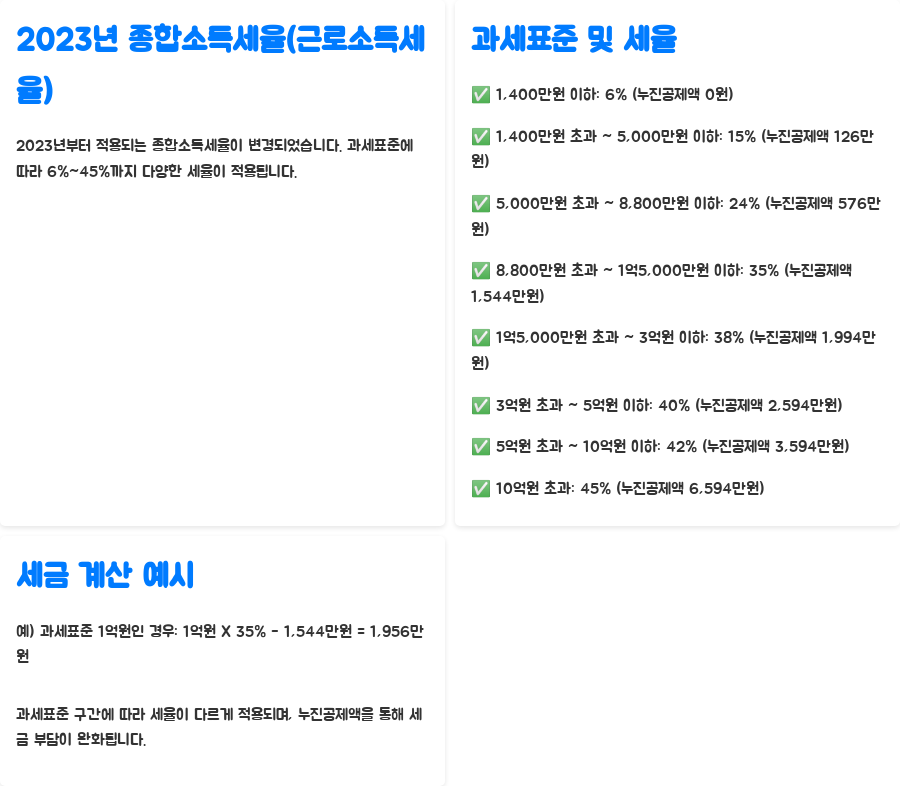

2023년 종합소득세율(근로소득세율) 살펴보기

2023년부터 적용되는 종합소득세율은 소득세법 개정으로 인해 변경되었습니다. 이제는 과세표준에 따라 6%부터 45%까지 다양한 세율이 적용됩니다.

아래 표를 통해 2023년 종합소득세율을 확인해보세요.

| 1,400만원 이하 | 6% | 0원 |

| 1,400만원 초과 ~ 5,000만원 이하 | 15% | 126만원 |

| 5,000만원 초과 ~ 8,800만원 이하 | 24% | 576만원 |

| 8,800만원 초과 ~ 1억5,000만원 이하 | 35% | 1,544만원 |

| 1억5,000만원 초과 ~ 3억원 이하 | 38% | 1,994만원 |

| 3억원 초과 ~ 5억원 이하 | 40% | 2,594만원 |

| 5억원 초과 ~ 10억원 이하 | 42% | 3,594만원 |

| 10억원 초과 | 45% | 6,594만원 |

과세표준 세율 누진공제액

예를 들어, 과세표준이 1억원이라면, 1억원에 35%의 세율을 곱하고 1,544만원의 누진공제액을 빼서 세금을 계산하게 됩니다. (100,000,000원 X 35% - 15,440,000원 = 19,560,000원). 이처럼 종합소득세율은 과세표준 구간에 따라 다르게 적용되고, 누진공제액을 통해 세금 부담을 완화하는 구조로 되어 있습니다.

과거 종합소득세율과 비교해보기

2023년 이전에는 어떤 세율이 적용되었는지 궁금하신 분들을 위해 과거 종합소득세율 표를 준비했습니다. 과거 세율과 2023년 세율을 비교하여 변화된 부분을 살펴보세요.

2023년 귀속 이후

| 14,000,000 이하 | 6% | – |

| 14,000,000 초과 50,000,000 이하 | 15% | 1,260,000 |

| 50,000,000 초과 88,000,000 이하 | 24% | 5,760,000 |

| 88,000,000 초과 150,000,000 이하 | 35% | 15,440,000 |

| 150,000,000 초과 300,000,000 이하 | 38% | 19,940,000 |

| 300,000,000 초과 500,000,000 이하 | 40% | 25,940,000 |

| 500,000,000 초과 1,000,000,000 이하 | 42% | 35,940,000 |

| 1,000,000,000 초과 | 45% | 65,940,000 |

과세표준 세율 누진공제

2021년, 2022년 귀속

| 12,000,000 이하 | 6% | – |

| 12,000,000 초과 46,000,000 이하 | 15% | 1,080,000 |

| 46,000,000 초과 88,000,000 이하 | 24% | 5,220,000 |

| 88,000,000 초과 150,000,000 이하 | 35% | 14,900,000 |

| 150,000,000 초과 300,000,000 이하 | 38% | 19,400,000 |

| 300,000,000 초과 500,000,000 이하 | 40% | 25,400,000 |

| 500,000,000 초과 1,000,000,000 이하 | 42% | 35,400,000 |

| 1,000,000,000 초과 | 45% | 65,400,000 |

과세표준 세율 누진공제

2018년, 2019년, 2020년 귀속

| 12,000,000 이하 | 6% | – |

| 12,000,000 초과 46,000,000 이하 | 15% | 1,080,000 |

| 46,000,000 초과 88,000,000 이하 | 24% | 5,220,000 |

| 88,000,000 초과 150,000,000 이하 | 35% | 14,900,000 |

| 150,000,000 초과 300,000,000 이하 | 38% | 19,400,000 |

| 300,000,000 초과 500,000,000 이하 | 40% | 25,400,000 |

| 500,000,000 초과 | 42% | 35,400,000 |

과세표준 세율 누진공제

2017년 귀속

| 12,000,000 이하 | 6% | – |

| 12,000,000 초과 46,000,000 이하 | 15% | 1,080,000 |

| 46,000,000 초과 88,000,000 이하 | 24% | 5,220,000 |

| 88,000,000 초과 150,000,000 이하 | 35% | 14,900,000 |

| 150,000,000 초과 500,000,000 이하 | 38% | 19,400,000 |

| 500,000,000 초과 | 40% | 29,400,000 |

과세표준 세율 누진공제

2014년, 2015년, 2016년 귀속

| 12,000,000 이하 | 6% | – |

| 12,000,000 초과 46,000,000 이하 | 15% | 1,080,000 |

| 46,000,000 초과 88,000,000 이하 | 24% | 5,220,000 |

| 88,000,000 초과 150,000,000 이하 | 35% | 14,900,000 |

| 150,000,000 초과 | 38% | 19,400,000 |

과세표준 세율 누진공제

2012년, 2013년 귀속

| 12,000,000 이하 | 6% | – |

| 12,000,000 초과 46,000,000 이하 | 15% | 1,080,000 |

| 46,000,000 초과 88,000,000 이하 | 24% | 5,220,000 |

| 88,000,000 초과 300,000,000 이하 | 35% | 14,900,000 |

| 300,000,000 초과 | 38% | 23,900,000 |

과세표준 세율 누진공제

2010년, 2011년 귀속

| 12,000,000 이하 | 6% | – |

| 12,000,000 초과 46,000,000 이하 | 15% | 1,080,000 |

| 46,000,000 초과 88,000,000 이하 | 24% | 5,220,000 |

| 88,000,000 초과 | 35% | 14,900,000 |

과세표준 세율 누진공제

2009년 귀속

| 12,000,000 이하 | 6% | – |

| 12,000,000 초과 46,000,000 이하 | 16% | 1,200,000 |

| 46,000,000 초과 88,000,000 이하 | 25% | 5,340,000 |

| 88,000,000 초과 | 35% | 14,140,000 |

과세표준 세율 누진공제

2008년 귀속

| 12,000,000 이하 | 8% | – |

| 12,000,000 초과 46,000,000 이하 | 17% | 1,080,000 |

| 46,000,000 초과 88,000,000 이하 | 26% | 5,220,000 |

| 88,000,000 초과 | 35% | 13,140,000 |

과세표준 세율 누진공제

2005년, 2006년, 2007년 귀속

| 10,000,000 이하 | 8% | – |

| 10,000,000 초과 40,000,000 이하 | 15% | 800,000 |

| 40,000,000 초과 60,000,000 이하 | 25% | 4,800,000 |

| 60,000,000 초과 100,000,000 이하 | 35% | 12,300,000 |

| 100,000,000 초과 | 40% | 24,300,000 |

과세표준 세율 누진공제

표를 보시면 과거에는 과세표준 구간이나 세율, 누진공제액이 현재와 다르다는 것을 알 수 있습니다. 과거와 비교해 2023년 종합소득세율은 과세표준 구간이 조정되고 세율이 일부 변경되었습니다.

세액공제 혜택 놓치지 말자!

종합소득세를 계산할 때, 세율만큼 중요한 것이 바로 세액공제입니다. 세액공제는 계산된 세금에서 일정 금액을 공제해 주는 제도인데요. 교육비, 의료비, 주택자금, 신용카드 사용액 등 다양한 항목에 대해 세액공제를 받을 수 있습니다.

예를 들어, 교육비 세액공제를 받는 경우, 교육비 지출액에 따라 일정 비율의 세금을 공제받을 수 있습니다. 이는 실제로 내야 하는 세금을 줄이는 효과를 가져다줍니다. 여러분의 상황에 맞는 세액공제 혜택을 잘 활용하면, 절세 효과를 극대화할 수 있습니다.

세액공제는 종합소득세 신고 시에 신청할 수 있으며, 공제 대상 및 요건 등을 정확히 확인해야 합니다. 세액공제는 종합소득세 신고 시에 신청할 수 있으며, 자세한 내용은 홈택스, 국세청 누리집 등을 참고하시면 됩니다.

종합소득세 간편계산 서비스 활용하기

종합소득세 계산이 복잡하게 느껴지신다면, 국세청에서 제공하는 '종합소득세 간편계산 서비스'를 활용해 보세요. 이 서비스는 소득, 공제, 세액공제 등을 입력하면 간편하게 종합소득세를 계산해줍니다.

간편계산 서비스를 이용하면 복잡한 계산 과정 없이 내가 예상하는 세금을 빠르게 확인할 수 있습니다. 국세청 홈택스 누리집이나 모바일 앱에서 간편하게 이용할 수 있으니, 꼭 활용해 보시기 바랍니다.

한눈에 보기

| 종합소득세 | 1년 동안 벌어들인 모든 소득을 합산하여 계산하는 세금 |

| 과세표준 | 세금을 매기는 기준이 되는 금액 (총소득 - 필요경비 - 공제) |

| 종합소득세율 | 과세표준에 따라 적용되는 세율 (누진세율 구조) |

| 세액공제 | 계산된 세금에서 일정 금액을 공제해 주는 제도 |

| 종합소득세 간편계산 서비스 | 국세청에서 제공하는 종합소득세 계산 서비스 |

내용 설명

오늘 알아본 내용 어떠셨나요? 종합소득세 신고 기간 동안 종소세율과 과세표준, 그리고 세액공제 등 관련 정보를 잘 활용하셔서, 세금 부담을 줄이고 알뜰하게 세금 신고를 마무리하시길 바랍니다!

혹시 이 글이 도움이 되셨다면, 다른 분들에게도 공유해주시고, 블로그 구독을 통해 더욱 유익한 정보를 받아보세요!